Le marché obligataire regarde-t-il trop loin en avant?

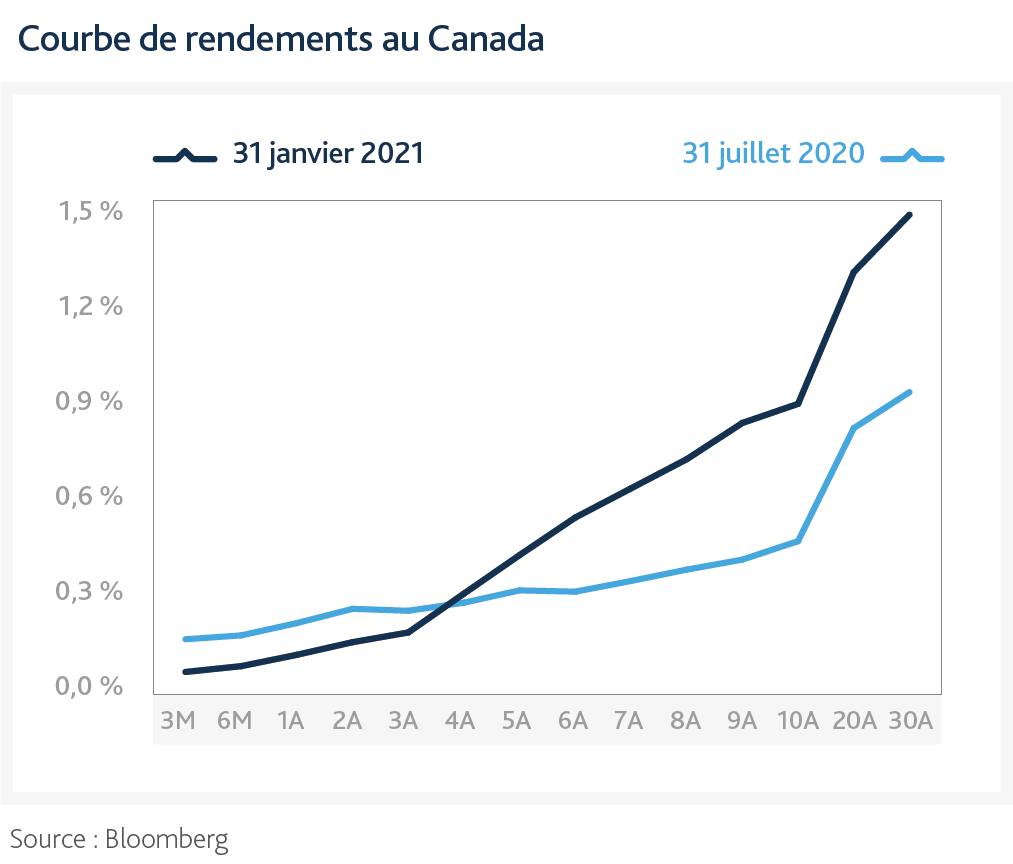

Comme on peut le voir dans le graphique ci-dessous, la forme de la courbe de rendements a beaucoup changé au cours des six derniers mois, s’accentuant considérablement. Les taux à court terme ont baissé grâce à l’annonce de la Banque du Canada mentionnant qu’elle prévoit maintenir sa politique monétaire accommodante jusqu’en 2023. Les investisseurs ont même commencé à prendre en considération une légère baisse du taux directeur. Entre-temps, les rendements à long terme ont augmenté dans l’espoir d’une reprise économique rapide et de la réussite des programmes de vaccination, ainsi que des attentes accrues en matière d’inflation.

Il est vrai que les marchés financiers sont principalement fonction de ce qui s’en vient, mais nous pensons que la réponse à la question ci-dessus est oui. À notre avis, le marché obligataire sous-estime actuellement l’impact à moyen-terme que des risques tels qu’un lent déploiement de vaccins et la propagation de nouvelles variantes de la COVID pourraient avoir sur l’ensemble de l’économie. De plus, la reprise économique dépend, en grande partie, de la capacité des gouvernements à adopter des projets de loi de relance dans des délais favorables, ce qui n’a pas été toujours évident à accomplir. Par exemple, les compagnies aériennes canadiennes attendent toujours impatiemment de l’aide d’Ottawa pour traverser ces temps difficiles. La secrétaire au Trésor Janet Yellen a même mentionné que “si nous n’apportons pas d’aide supplémentaire, le taux de chômage (aux États-Unis) va rester élevé pendant des années”. En ce qui concerne l’inflation, nous pensons que même si le cadre de la Réserve fédérale permet désormais à l’inflation de dépasser sa cible de 2 %, des facteurs déflationnistes tels que la mondialisation, la diminution des risques tarifaires sous le président Joe Biden et l’augmentation de la productivité font également partie de l’équation, ce qui limite une hausse potentielle des prix.

Ainsi, comme beaucoup de bonnes nouvelles sont désormais considérées par le marché, nous avons décidé d’augmenter notre durée et d’acheter des obligations à long terme pour nous protéger contre des chocs potentiels à court terme.

Perspectives de placement & stratégie de portefeuille – T2 2024